ROICとは、Return on Invested Capitalの略で、債権者と株主から調達したお金に対して、どれくらい効率的に利益をあげているかを測定する財務指標です。

ROICが高いほど、企業が投下した資本に対してより多くの収益を上げていることを意味します。

日本語では投下資本利益率と言います。

※ROICの読み方は、一般的にはアルファベットをそのまま読む「アール・オー・アイ・シー」ですが、「ロイック」などと読まれることもあります。

この記事では、そのROICについて詳細を解説していきます。

ROICの意味

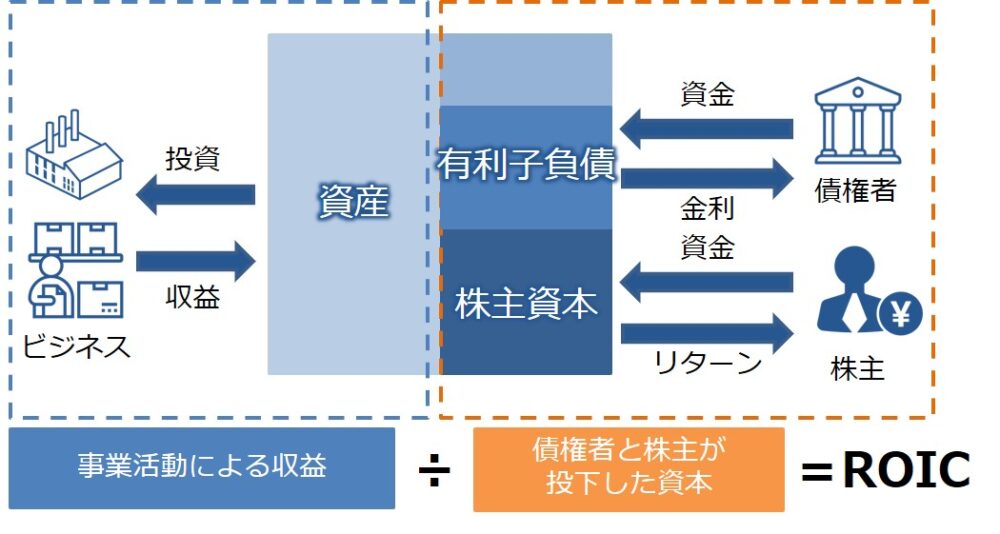

ROICは、債権者と株主の両方から調達した資金に対して、どの程度の利益を挙げているかを測れることが特徴で、会社の総合的な資金運用能力を測れるようになっています。

ROICが高いということは、債権者や株主から調達資金を効率的に活用して、利益を上げていることを示します。

ROICの計算式

ROICの計算式は、以下のとおりです。

ROIC = NOPAT(税引き後利益)/投下資本

投下資本とは、株主からの調達資金である株主資本と、債権者からの調達資金である有利子負債の合計のことで、すなわち企業活動のために投入された資金を表します。

投下資本 = 株主資本 + 有利子負債

分子のNOPATとは、税引き後利益のことです。

NOPATは、企業の本業の業績を反映するEBITから税金を差し引いたものです。

NOPAT = EBIT - 税金

EBITとは金融収支前経常利益のことです。

EBITは会社が経常的に得られる利益のうち金融的な収支を差し引いたものです。(実務上は営業利益とイコールとして扱われることもあります)

EBIT = (経常利益 + 支払利息 - 受取利息)

つまり、NOPATとは、税金を費用と考えると、企業に実質的にかかる費用を差し引いた残りの利益と考えることができます。

ROICの計算事例

ある企業で投下された資本が5億円、税引き前利益が1.5億円、税率が30%だと仮定します。

この場合、ROICを計算すると、以下のようになります。

ROIC =

1.5億円 × (1 – 30%) ÷ 5億円

= 1.05億円 ÷ 5億円

= 21%

つまり、この企業は投下した資本に対して年間約21%の利益を上げていることになります。

ROICとROA・ROEとの違い

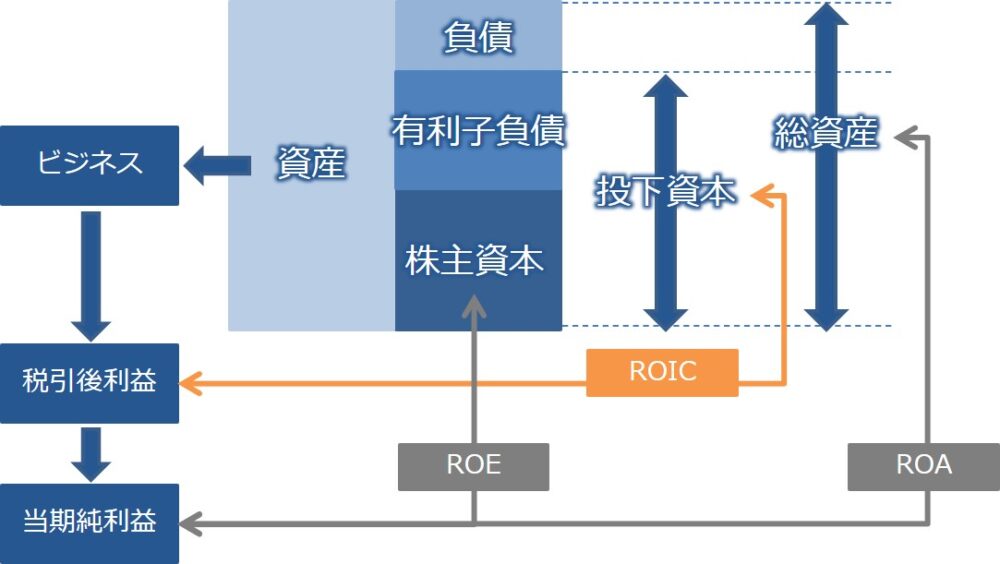

ROICは、ROA・ROEと似た指標ですが、投下した資本に対する事業の儲けの度合いをより正確に表しているのはROICだと言われています。

ROICに対して、ROE・ROEとの違いについて、分母、分子に分けて比較したのが以下の表です。

| 分子 | 分母 | |

| ROA | 純利益 | 総資産 |

| ROE | 純利益 | 自己資本 |

| ROIC | 税引後利益 | 投下資本 |

ROICとROA・ROEの違いをまとめると、以下のようになります。

ROA:会社全体の資産に対する収益性を示す(会社全体の効率性がわかる)

ROE:自己資本に対する利益率を示す(株主に対する収益性がわかる)

ROIC:投下された資本に対する本業における利益率を示す(有利子負債の債権者と株主、すなわち全ての資金調達先に対する収益性がわかる)

以上のことをまとめて、ROICとROA・ROEとの違いを図解すると、以下のようになります。

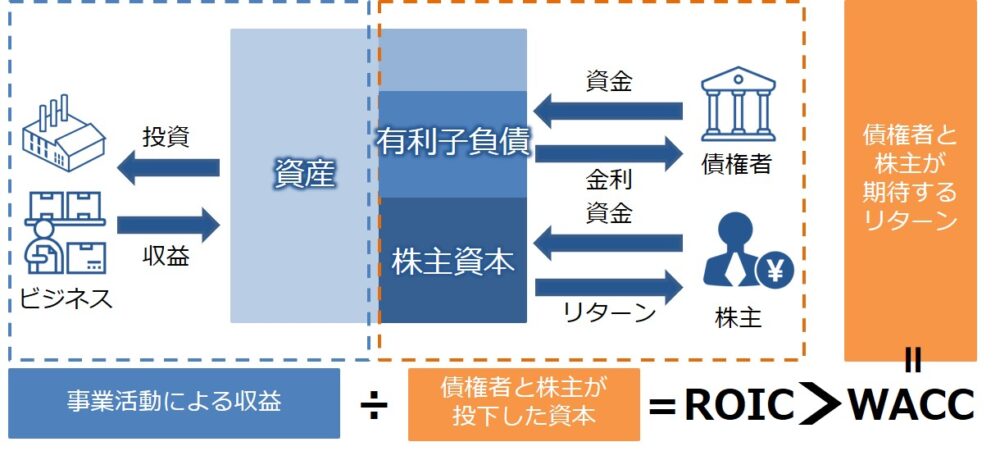

ROICとWACCの関係を表すEVAスプレッド

EVAスプレッドとは、(ROIC-WACC)で表される数字です。

ROICの計算に出てくる投下資本とは、WACC(資本コスト)で用いる資本と同じものです。

そのため、ROICはWACCとの間に明確な基準をもつ尺度となり、株式や事業への投資をする上で重要と考えられています。

ROICとWACCの関係は、ROICとEVA(経済付加価値)の関係を見ることで明らかになります。

EVAとは、企業の経済付加価値のことで、EVAがプラスだとその企業は経済的な付加価値を見出していることになります。

EVAは次の計算式で表せます。

EVA = NOPAT - 投下資本 × 資本コスト

= NOPAT - 投下資本 × WACC

この式の両辺を投下資本で割ると、EVA、ROIC、WACCの関係が次のように明らかになります。

EVA/投下資本 = NOPAT/投下資本 - WACC

= ROIC - WACC

この(ROIC-WACC)がEVAスプレッドと呼ばれています。

つまり、企業の経済付加価値はプラスにするには、ROICをWACCより高くする(EVAスプレッドがプラスにする)必要があるのです。

ROIC向上と企業価値向上の関係

ROICの向上は、企業価値を高めることにつながります。

たとえば、税引後営業利益(NOPAT)を2倍に高めることができても、そのための投下資本が今の3倍必要だとしたら、企業の価値を毀損してしまうでしょう。

逆に、投下資本を2倍にしてNOPATを3倍にできれば、企業価値は大きく向上できます。

このようなことから、投資家に対する企業価値を高めるための指標としてROICが使われるのです。

つまり、投資家から見るとROICがWACCに対してどの程度の水準なのか(=EVAスプレッドがプラスなのか)、それは今後増えていくのかが関心事になってくるわけです。

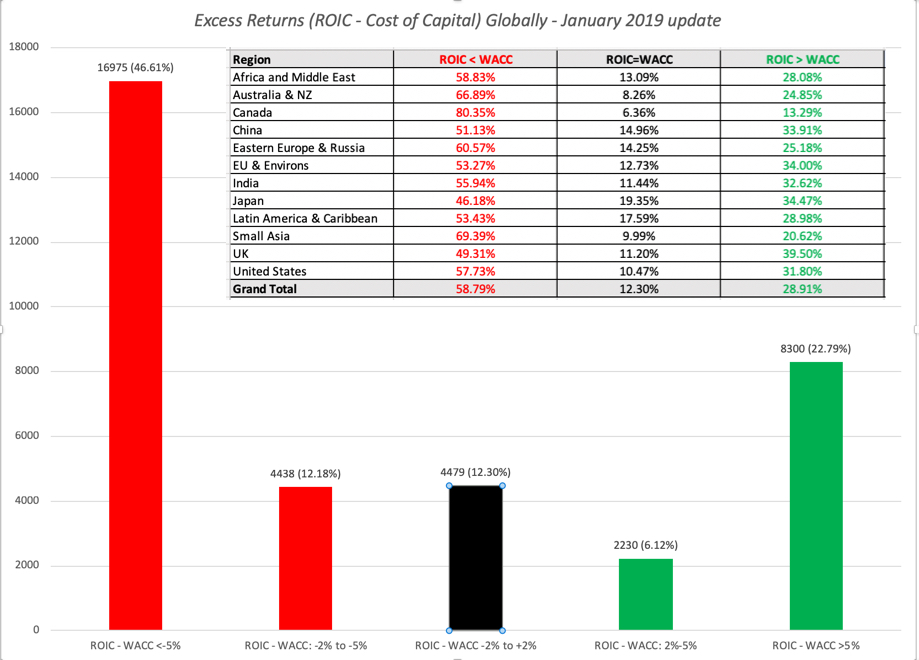

ちなみに、EVAスプレッドがプラスになっている企業は世界でどの程度あるのか調査した結果が「January 2019 Data Update 6: Profitability and Value Creation!」にあります。

上記ページから抜粋した以下のグラフによると、各地域の企業のROICとWACCの割合は以下のとおりとなっています。

この結果を見ると、世界にある会社のうち60%程度でROICが資本コストを下回っているという現実があるようです。

なお、日本ではROICとWACCの大小の割合は以下のような結果となっています。

| ROIC<WACC | ROIC=QACC | ROIC>WACC |

| 46.18% | 19.35% | 34.47% |

ROICツリー(ROICの分解式)

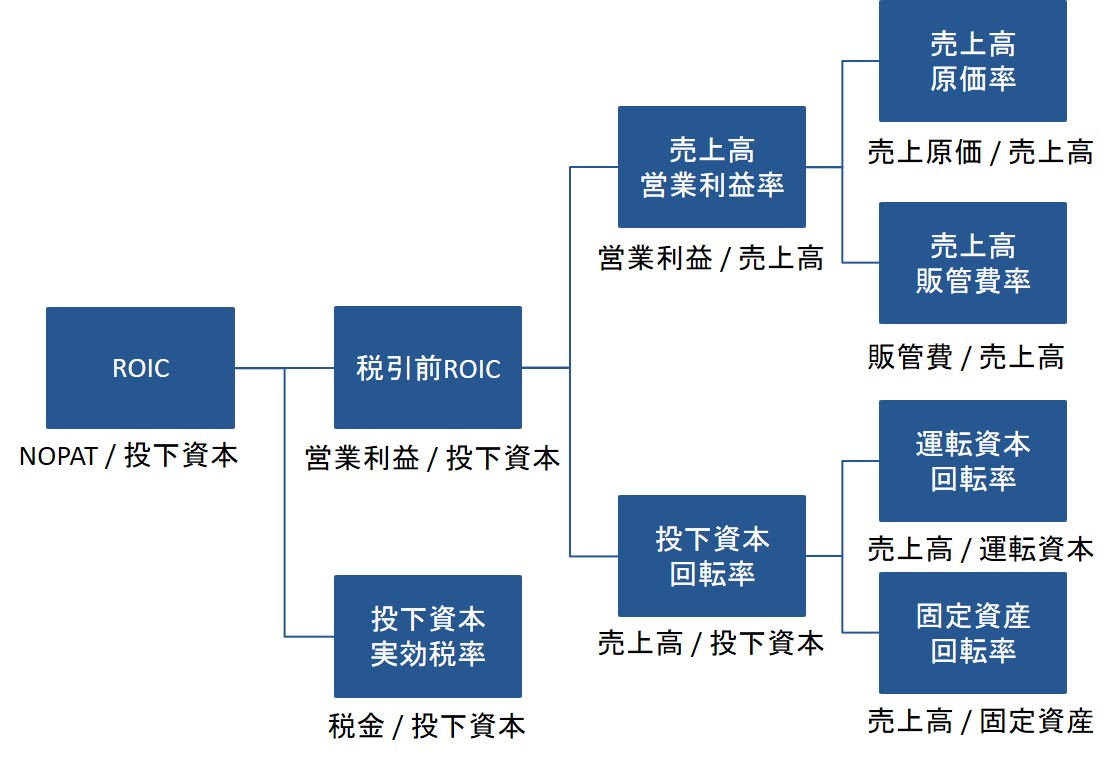

総資産の効率性を表すROAは、ROAツリーという形でさまざまな要素に分解できますが、ROICも同様に以下のツリーに分解できます。

ROICを分解すると現れるのが、税引前ROICと投下資本実効税率です。

税引前ROICを分解すると、売上高営業利益率(営業利益÷売上高)と、投下資本回転率(売上高÷投下資本)になります。

さらに分解を進めると、売上高原価率、売上高販管費率、運転資本回転率、固定資産回転率で表せるようになります。

このようにツリーして分解することで、ROICを高めるために改善すべき指標を議論できるようになるのです。

まとめ

以上がROICの解説でした。

- ROICとは、投下資本利益率のことで、NOPAT(税引後利益)/投下資本で計算できる。

- 投資資本とは、株主資本+有利子負債で計算でき、企業活動のために投下された資本である。

- ROICは、ROEがROAに比べると、投下した資本に対する儲けの度合いをより正確に表すことができる。

- ROIC-WACCのことをEVAスプレッドといい、EVAスプレッドをプラスにする(ROICをWACCより大きくする)ことで、企業が経済付加価値を生み出していると言えるようになる。

- ROICの向上は企業価値向上につながる。

財務・ファイナンスをもっと知るには