この記事では、アメリカのスタン・スチュワート社が開発した投資尺度であるEVAとMVAについて解説していきます。

EVAとは

EVAとは企業がどれだけ経済的付加価値を生み出したかを示す指標です。

EVAの一般名称はエコノミックプロフィット、経済付加価値などと呼ばれます。

EVAは、投資尺度としてだけでなく、従業員の業績評価指標として用いられるケースも多い指標です。

EVAの意味

EVAとは財務会計ベースの利益ではなく、経済的な意味での利益を表す指標で、日本語では経済付加価値と言います。

企業は会計上の利益ではなく、経済的利益であるEVAをプラスにすることで、経済価値を生んでいると判断できます。

EVAは次の計算式で表せます。

EVA

= NOPAT - {投下資本×資本コスト}

= EBIT×(1-実行税率) - (投下資本×資本コスト)

この式からわかるように、企業は投下した資本にかかるコスト、すなわち株主の期待利回りや負債の利子の加重平均より税引き後の利益が大きければ経済価値を生んでいると判断できます。

資本コストには、一般的にWACC(加重平均資本コスト)を使います。

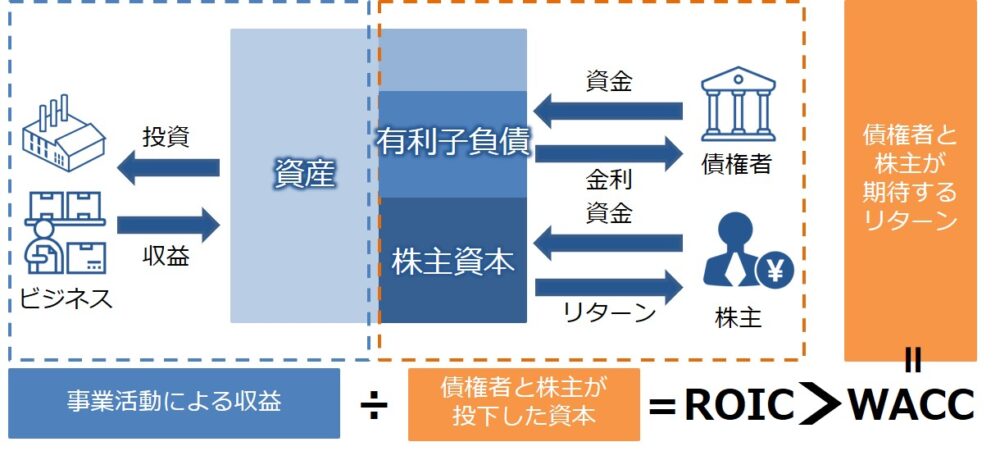

投下資本の求め方

投下資本とは、株主からの調達資金である株主資本と、債権者からの調達資金である有利子負債の合計のことで、すなわち企業活動のために投入された資金を表します。

投下資本 = 株主資本 + 有利子負債

EVAスプレッド

EVAスプレッドとは、ROICとWACCの差を示す指標です。

EVAの計算式で、両辺を投下資本で割ると、EVA、ROIC、WACCの関係が次のように明らかになります。

EVA/投下資本 = NOPAT/投下資本 - WACC

= ROIC - WACC

このときの(ROIC-WACC)をEVAスプレッドと言います。

この数式から、EVA(企業の経済付加価値)をプラスにするためには、ROICをWACCより高くする(EVAスプレッドがプラスにする)必要があることがわかります。

図解すると、以下のようになります。

EVAを増やす方法

EVAの式を見るとEVAを増やすには次の4つの方法があることがわかります。

- NOPATを上げる(売上高を上げる、コストを削減するなど)

- 投下資本を減らす(不採算資産の削減など)

- WACCを下げる(最適な資本構成の実現するなど)

- WACCを上回るプロジェクトに投資する

EVAとFCF(フリーキャッシュフロー)の関係

EVAはフリーキャッシュフローと密接な関係があります。実際に両者の式を見比べます。

FCF =

NOPAT(税引き後利益)- 運転資本の増減 -設備投資額 + 減価償却費

EVA =

NOPAT(税引き後利益)-(投下資本 × WACC)

この式を見ると、FCFがNOPATからその年度の投下資本を引いているのに対し、EVAではNOPATから過去の投下資本を引いているのがわかります。

FCFは単年度で見ると、設備投資額が多い場合などは大きくマイナスになります。

しかし、単年度で回収するような投資案件は少ないため、FCFの評価を単年度で行うと判断を誤る可能性があります。

一方、EVAは投下資本のコストに見合う利益を出していれば、経済付加価値を上げていると判断できます。

したがって、EVAはFCFでは評価しにくい単年度での評価を可能にした指標といえます。

EVAのメリット・デメリット

EVAには、以下のようなメリット・デメリットがあります。

メリット

- 株主価値との連動性の高い指標である。

- 成熟した企業が経営効率の改善を図るのに適している。

デメリット

- NOPATに含まれている減価償却費の償却方法の影響を受ける。

- 利益や投資額が安定しない企業の評価には向かない。

MVAとは

MVAとは企業の市場価値の増加を表す指標です。MVAは日本語では市場付加価値と呼びますMVAは次のように計算できます。

MVA = 株式時価総額 - 株主資本金額(簿価)

MVAが大きいということは、企業が株主から預かっている資金を効率よく運用して、付加価値を生み出しているということになります。

MVAは、将来期待されるEVAの現在価値合計と考えられるので、EVAを長期的に向上させることが、MVAの上昇につながります。

MVAとPBRの関係

PBRは、以下の計算式で表せます。

PBR = 株式時価総額/株主資本(簿価)

MVAを使って、PBRを表すと次のようになります。

PBR

= (株主資本簿価 + MVA)/株主資本簿価

= 1 + (MVA/株主資本簿価)

= 1 + (EVAの現在価値累計/株主資本簿価)

したがって、PBRは企業が将来生み出す価値に比例して高くなるということになります。

まとめ

以上がEVA、MVAの解説でした。

※EVA、MVAはともにアメリカのコンサルタント会社「スターン・スチュワート社」の登録商標です。EVAにはエコノミック・プロフィットという呼び方もあります。

- EVAとは、企業がどれだけ経済的付加価値を創出したかを表す指標である。

- EVAは、税引後利益(NOPAT)ー投下資本✕資本コストで計算できる

- EVAを増やすには、NOPATを上げる、投下資本を減らす、WACCを下げる、WACCを上回るプロジェクトに投資をするという4つの方法がある。

- MVAとは、市場付加価値を示す指標である。

- MVAとPBRの関係を整理すると、PBRが1を超えるということは、MVAがプラスであることを意味することがわかる

財務・ファイナンスをもっと知るには