国際取引における重要な概念として、移転価格とロイヤリティがあります。

日本企業が海外の会社を買収するケースが増える中、この移転価格とロイヤリティに関する知識は専門家だけでなく、国際取引業務に携わる全ての人が知っておきたい内容です。

この記事では、その移転価格・ロイヤリティについて解説していきます。

移転価格とは

移転価格(Transfer Pricing, TPなどと呼ばれます)とは、同一企業グループ内における取引価格のことです。この移転価格は税務面で大変重要な価格になります。

移転価格の例

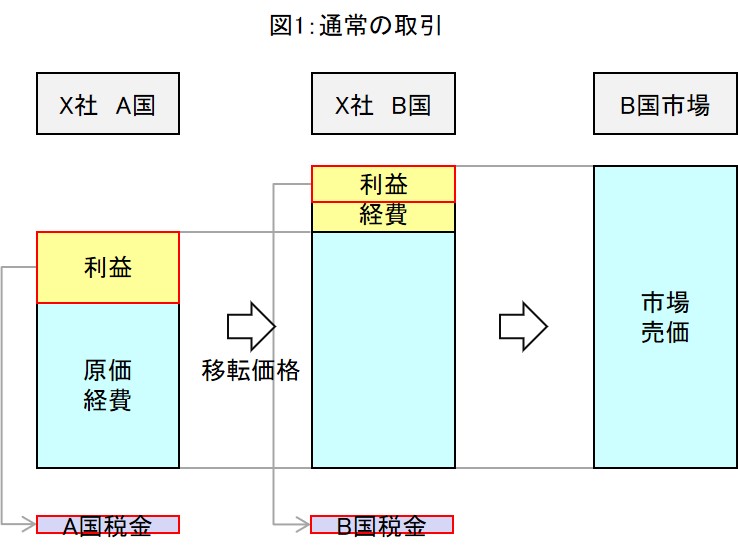

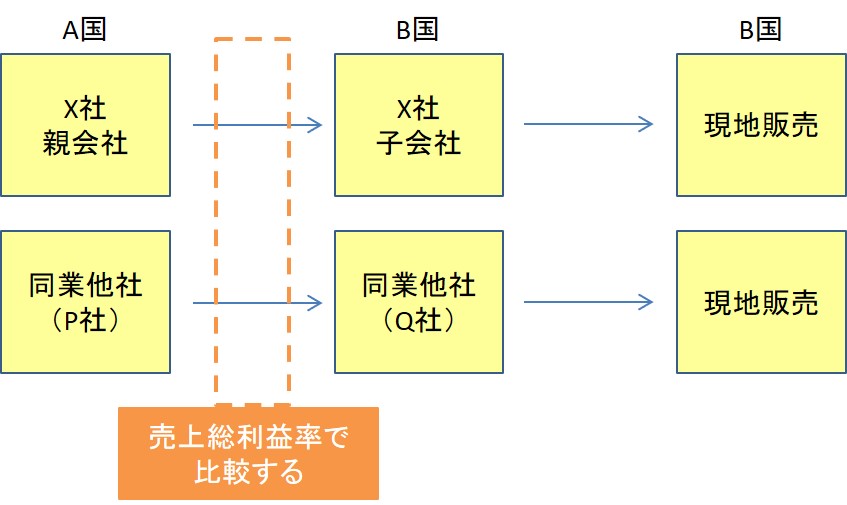

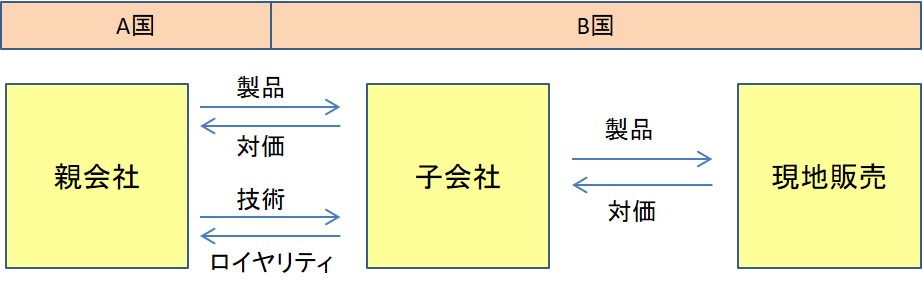

X社のA国、B国間で、図1のような取引をしていたとします。

この取引は、A国にあるX社が、B国にあるX社(子会社)に商品を販売して、B国にあるX社が、最終的にB国市場で顧客に商品を販売するという取引です。

X社は、この取引からA国、B国で創出された利益に基づいて、A国、B国それぞれ税金を納める必要があります。

移転価格が不適切であると見なされた場合

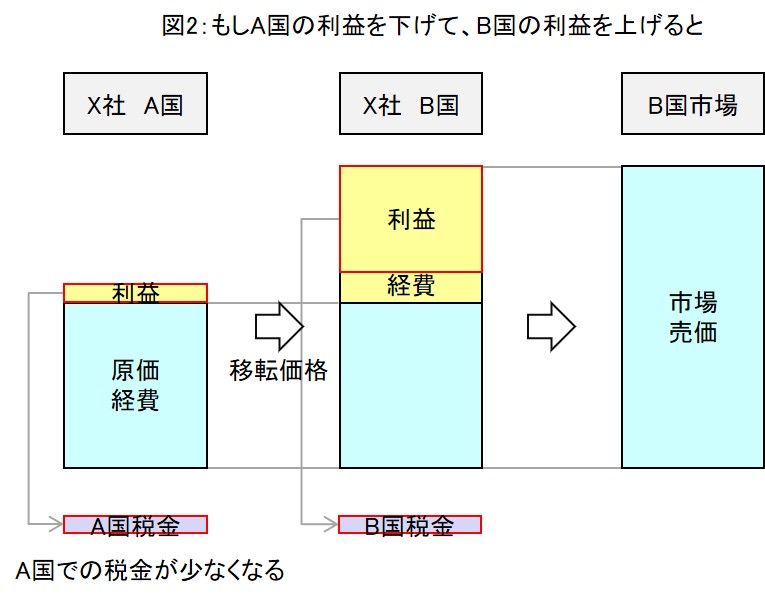

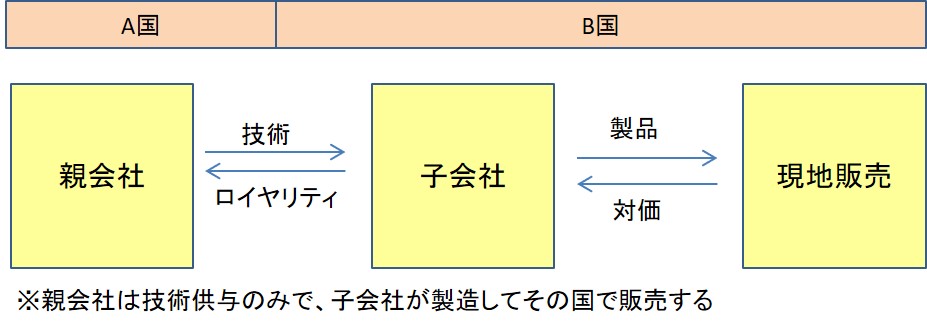

次に図2のような取引を考えます。

X社で見ると、利益総額は変わりません。

そのため、もしA国よりもB国の方が法人税率が低い場合、図2の取引の方がX社の純利益は増えることになります。

しかし、A国の税務当局から見ると、利益が減るということは、その分だけ徴収できる税金が少なくなることを示します。

もし、この利益額が適正な水準から乖離していると判断されると、A国の税務当局からは、本来の税額に加えて追徴課税を要求されてしまうかもしれません。

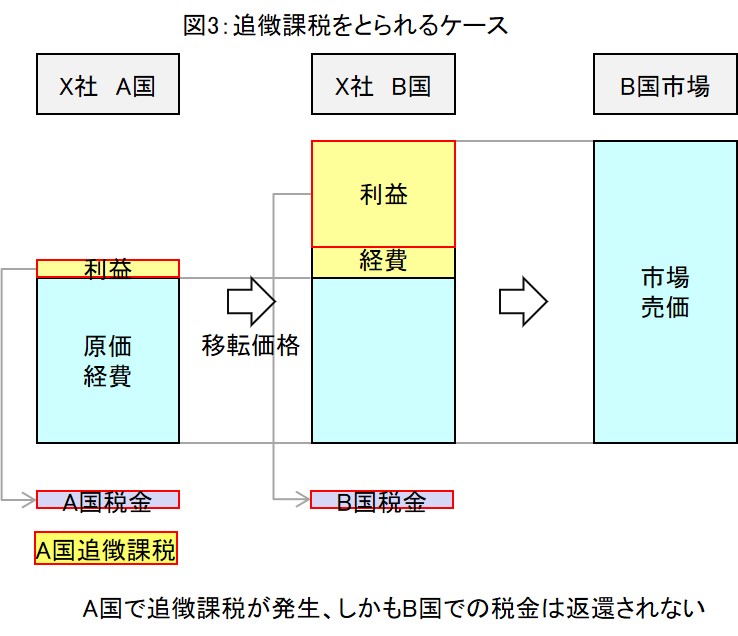

仮にA国で税務当局からの命令により本来の税額と追徴課税分を支払ったときに、その分をB国で取られた税金から返してもらえるかというと、そうはなりません。

つまり、A国で追徴課税をとられるということは二重課税になるわけで、企業からすると、本来払わなくてよかったはずの課税をされてしまうということになります。

移転価格を適切に設定するための方法

このような追徴課税を防ぐためには、税務当局から移転価格を適正と思われる水準で設定する必要があります。

移転価格の設定方法には、以下に示す4つの考え方が例として挙げられます。

- 独立価格比準法

- 原価基準法

- 再販売価格基準法

- 取引単位営業利益率法(Transaction Net Margin Method, TNMM)

それぞれ、詳細を説明していきます。

独立価格比準法

独立価格比準法とは、A国におけるX社とは異なる第三者が類似製品を海外の第三者に販売する際の取引価格と比較する方法です。

シンプルな方法ですが、製品の類似性が本当に高いか、取引条件に違いがないかをよく確認した上で、適用する必要があります。

言い換えると、この方法を使わない場合は、税務当局に対して、それらの類似性が少ないことを説明する必要があります。

原価基準法

原価基準法とは、X社A国の他商品や他社類似商品の売上総利益率と比較する方法です。

独立価格比準法と同様に、比較対象の製品、取引条件に関する類似性があるかがポイントとなります。

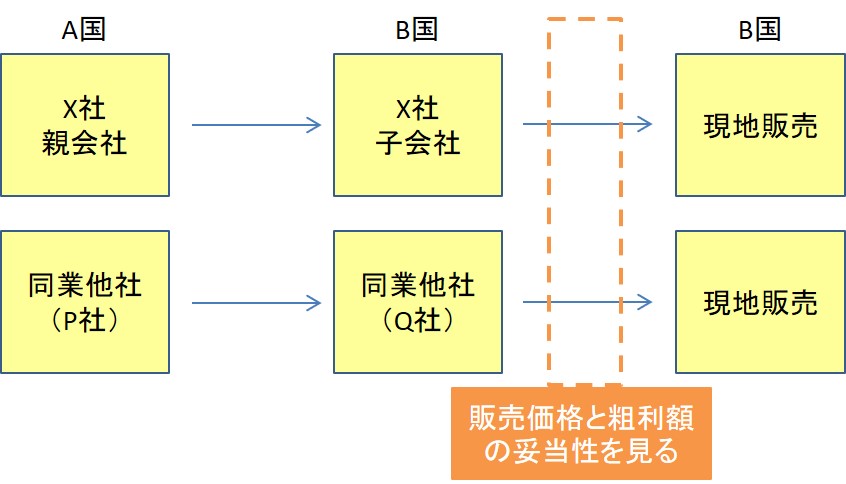

再販売価格基準法

再販売価格基準法とは、これはB国における販売価格と粗利額の妥当性から判断する方法です。

独立価格比準法や原価基準法とは異なり、販売国での販売価格あ粗利の妥当性を見る方法になっています。

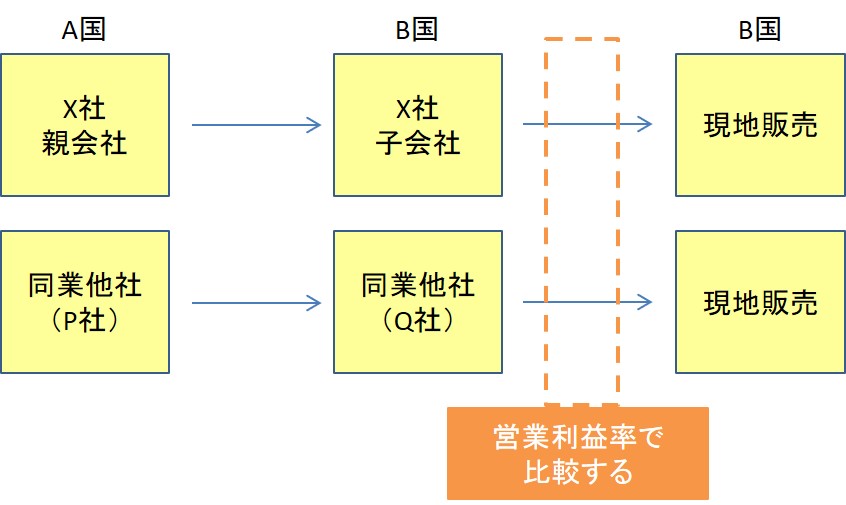

取引単位営業利益率法(Transaction Net Margin Method, TNMM)

取引単位営業利益率法とは、これはB国における営業利益率を対象会社と比較する方法です。

この方法だと、製品の特徴や取引条件の差異の影響を受けにくいことの加えて、A国からの技術・ノウハウの供与とそれらへの対価(ロイヤリティなど)も勘案した上で比較できることから近年では最も広く活用されている方法です。

X社にとっては、

- 少しでも法人税を節約したい

- B国で極端に競争力を失うような移転価格設定は避けたい

と考えたくなりますが、一方でA国の税務当局には取引の妥当性を理解してもらい、追徴課税という事態を避けなければなりません。

そのためには、こうした移転価格の設定方法を理解した上で、あらゆる角度から税務当局に説明できるようにしておく必要があります。

一方で、グループ間取引においてA国で一定の利益を確保しないといけない場合には、B国での価格競争力を落とすケースがあります。

その場合、税務会計上は移転価格での指摘を受けないように意識をしながら、子会社の業績評価をする上では移転価格ではなく、別の管理会計上の指標を用いるなどの工夫が必要になってきます。

たとえば、子会社の業績評価をする際に、本国の親会社からの輸入品については、本国で獲得できる粗利益を加算して評価する方法があります。

ロイヤリティと移転価格

ここまでは、企業の国際取引を拡大する際の移転価格の重要性を書いてきました。

しかし、子会社で生産したり販売したりする商品について親会社から技術供与をする場合、ロイヤリティという形で子会社から親会社にお金を支払うケースもあります。

技術供与に対する対価のもらい方には大きく以下の3つのパターンが存在します。

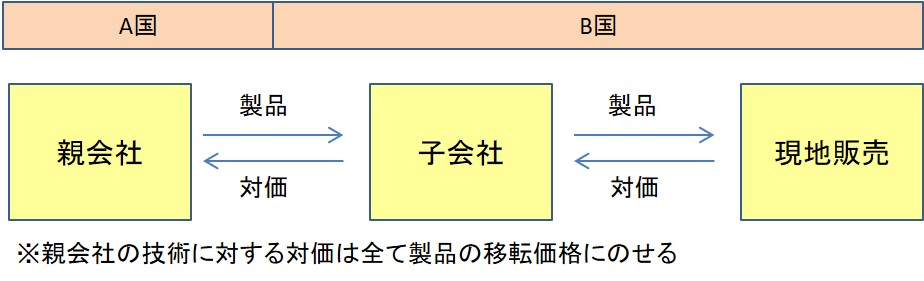

パターン1:移転価格にのせて回収する

1つめは、移転価格に技術許与の対価を上乗せして回収するパターンです。

最も単純にできるメリットがある一方で、技術供与の対価がわかりにくくなることがデメリットです。

加えて、子会社からすると技術供与という本来販管費に計上するものを移転価格として売上原価に計上するので、売上原価の比率が同業社に比べて大きく見えてしまいます。

また、親子間のさじ加減ひとつで中身を調整しやすい取引だといえます。

パターン2:ロイヤリティで回収する(直接取引が発生する場合)

2つめは、ロイヤリティという名目で回収するパターンです。

この場合、技術供与の対価が明確で、子会社は販管費としてロイヤリティを支払うことになるのでP/L上は非常にわかりやすい形になります。

対外的にも説明のつきやすい形にはなります。

パターン3:ロイヤリティで回収する(国外取引に対して発生する場合)

3つめは、親会社と子会社間では製品の取引がない状態で、子会社からロイヤリティだけを徴収するパターンです。

このロイヤリティは、子会社が親会社の技術を使って現地で生産・販売したものにかかってくるものです。

親子間で製品の取引がなく、製品で回収する手段がないときは、このロイヤリティを単独で回収する方法が用いられます。

ロイヤリティの対象となる役務範囲

ロイヤリティの対象範囲は個別に親会社と子会社間の契約で定めることになります。

その契約の範囲内であればロイヤリティの支払いのみで子会社は役務提供を受けられますが、範囲を超える場合は、個別に対価を支払うことになります。

ロイヤリティの料率

ロイヤリティは移転価格税制の対象となるので、その料率は移転価格に精通した専門家を交えて決められるべきですが、以下のページに公開されている調査結果も参考になるかと思います。

知的財産の価値評価を踏まえた特許等の活用の在り方に関する調査研究報告書 ~知的財産(資産)価値及びロイヤルティ料率に関する実態把握~(METI/経済産業省)

この調査結果によると、特許権で3~5%、商標権で2~3%、著作権だと5~10%、技術ノウハウで3~5%というのが目安のようです。

まとめ

移転価格とロイヤリティは国際取引を進めていく上で必須の知識です。

細かい解釈や税務当局に説明するための理論武装は、専門家に相談をあおぐとしても、この記事に書いてある程度の概要は、国際取引に関わる方であれば知っておくべき内容になるでしょう。

国際取引に関与している方の参考になれば幸いです。