DCF法とは、ディスカウントキャッシュフロー法の略で、長期の投資効果を測るための収益計算には欠かせない手法です。

DCF法を使うと、投資案件の魅力度を測ったり、企業価値を求めたりすることができます。

このページを見ている多くの人は、ファイナンスの専門家ではないビジネスパーソンだと思いますが、DCF法の概要を知っておくことで他のビジネスパーソンと差別化することも可能です。

この記事では、ファイナンス理論には欠かせないDCF法をわかりやすく噛み砕いて解説していきます。

DCF法の基本となる時間価値

誰かから100万円を貰える場合に、100万円を今すぐもらうのと、1年後にもらうのとではどちらが有利でしょうか?

感覚的には今すぐ貰った方が有利だと思うでしょう。これは感覚的だけでなく、論理的にも間違いではありません。

100万円を今すぐもらい、それを即座に銀行に預ければ、1年後には利子がついて返ってきます。仮に銀行の利子が3%だとすれば、1年後には今の100万円は103万円になります。だから、100万円を今すぐもらった方が有利なのです。

では、同じ条件で考えたとき、将来の100万円は今の価値ではいくらになるでしょうか?言い換えると利子3%で1年間運用したときに100万円にするためにはいくら必要かということになります。これは次のように求められます。

100/(1+0.03)=97万円

つまり1年後の100万円は現在の価値では97万円に相当するということになります。

最初の例だと現在の価値で考えると、今貰える100万円には100万円の価値が、1年後に貰える100万円には97万円の価値があることになります。このことからも100万円は今すぐ貰ったほうが徳ということがわかります。

これが2年後になると94.3万円になります。

100/(1+0.03)2=94.3万円

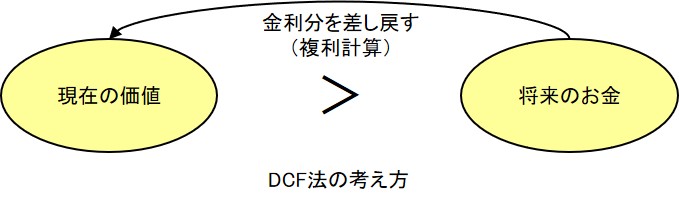

このようにお金には時間的な価値があります。DCF法では将来得られるキャッシュを全て現在の価値に直して、同じ時間軸でキャッシュの価値を比較します。

この例で使った利子3%のことをDCF法では割引率といいます。そして現在の価値に直したキャッシュのことをPV(Present Value 現在価値)といい、将来得られるキャッシュのPVの累計をNPV(Net Present Value 正味現在価値)といいます。

DCF法による投資判断

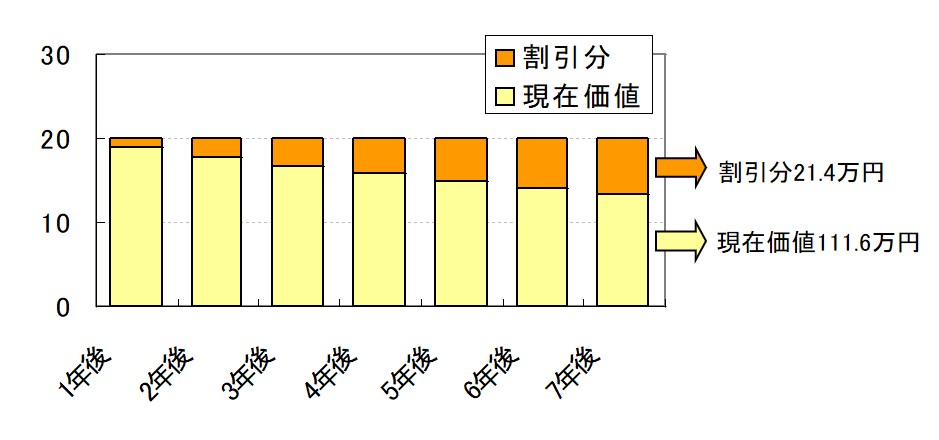

DCF法を用いた投資判断の単純なモデルを以下のように示してみました。

| 投資額 100万円 投資から得られる毎年のキャッシュフロー 20万円 割引率 6% 予測期間 7年 |

(この場合のキャッシュフローとは投資した人が自由にできるお金すなわちフリーキャッシュフローを表します。)

さて、DCF法を使わずに単純計算すると投資回収は5年でできることになります。ところが、それでは資金の時間的価値を勘案していないので、DCF法を使って考える必要があります。

| 0年後 | 1年後 | 2年後 | 3年後 | 4年後 | 5年後 | 6年後 | 7年後 | |

| 投資額 | -100 | – | – | – | – | – | – | – |

| キャッシュフロー | – | 20 | 20 | 20 | 20 | 20 | 20 | 20 |

| 現価係数 (割引率6%) |

– | 0.94 | 0.89 | 0.84 | 0.79 | 0.75 | 0.70 | 0.67 |

| PV | – | 18.9 | 17.8 | 16.8 | 15.8 | 14.9 | 14.1 | 13.3 |

| NPV | -100 | -81.1 | -63.3 | -46.5 | -30.7 | -15.8 | -1.7 | 11.6 |

キャッシュフローの推移

以上のように、この投資案件は、予測期間内にNPVが正になるので、定性的に(たとえば戦略上)問題がなければ、定量的には投資の価値があるということになります。

なお、予測期間は通常、そのプロジェクトの寿命(製品の場合はライフサイクル)によって決定されます。一般的には5年か10年が多いのですが、半導体装置のように製品ライフサイクルが短いものでは、2年で予測するようなケースもあります。

DCF法における現価係数

現価係数とは割引率から求められる値でx年後の現価係数は

現価係数=1/(1+割引率)x

と求められます。

これは将来のキャッシュを現在の価値に直すための係数です。

直接還元法

未来永劫にわたって得られるキャッシュフローが同じである場合、累積NPVは割引率を使って次のように表せます。

キャッシュフロー/割引率

これはlim(x→∞)Σ(キャッシュフロー/(1+割引率)x)を計算すると求められます。これをDCF法の特殊なケースとして直接還元法と呼ばれています。

また、キャッシュフローが一定の成長率で成長する場合は、直接還元法から算出するNPV次のようになります。

キャッシュフロー/(割引率-成長率)

割引率の算出の仕方

割引率とは、投資に対する期待収益率のことを表します。通常、長期にわたってキャッシュを回収する場合、リスク(不確実性)を生じます。この場合、国債や預金などのリスクフリーの利子をそのまま割引率に用いると、割に合いません。

そこで、割引率には通常リスクフリーの利子と、リスク分を考慮したプレミアムを考えます。企業の投資判断の場合には、この割引率には一般的に資本コスト(WACC)を用います。

WACCの計算方法は以下の記事をご参照ください。

DCF法における継続価値

DCF法による投資計算においては、予測の最終年度に事業を継続する場合に、継続価値を求める必要があります。

この継続価値の求め方にはさまざまな方法があり、詳細は以下のページで解説しています。

DCF法を使った投資判断事例

DCF法を使った投資判断事例と株価算出事例は、以下2つの記事に掲載しています。

DCF法からわかるその他の投資尺度

DCF法を使うとNPV以外に以下2つの投資尺度(投資の判断材料)を導くことができます。

IRR(内部収益率)

IRRとはある基準期間においてNPVの累計が0になるような割引率のことです。IRRはパーセンテージで表されるので収益性の比較に用いるときに有効です。

PI(収益性指標)

PIとは次式で表される値です。

PI=キャッシュフローの現在価値/初期投資額

IRRと同じで、比率でしか求められないため、事業規模の違いを比較することができないという問題があります。

DCF法を使用する時の注意点

DCF法は理論としては完璧に整合性が取れたものです。しかし、キャッシュフローの額を正確に予測するのは難しいので、一般的には楽観的なケース、標準的なケース、悲観的なケースの3つのケースで投資の判断をしていくようです。

たとえば、商品の開発における投資では自社類似商品の出荷実績を調べて、1倍を普通のケース、0.75倍を悲観ケースと考えるということがあると思います。このあたりは分析者の経験と勘によるところが大きいのではないでしょうか。

いずれにしても、重要なのは、リスクに対してリターンがどのように変動するのか?を明確にして、何をすればよく、何をしてはいけないのか?を事前に把握しておくことが重要になります。

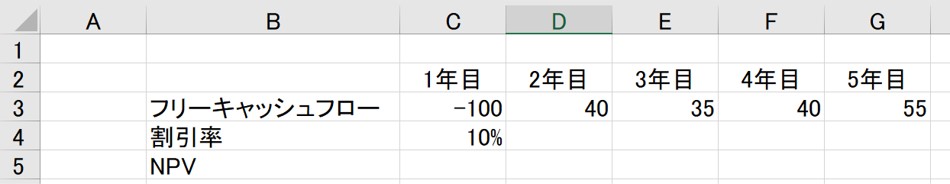

エクセルを使ったNPVの計算方法

NPVはエクセルを使って、簡単に求めることができます。

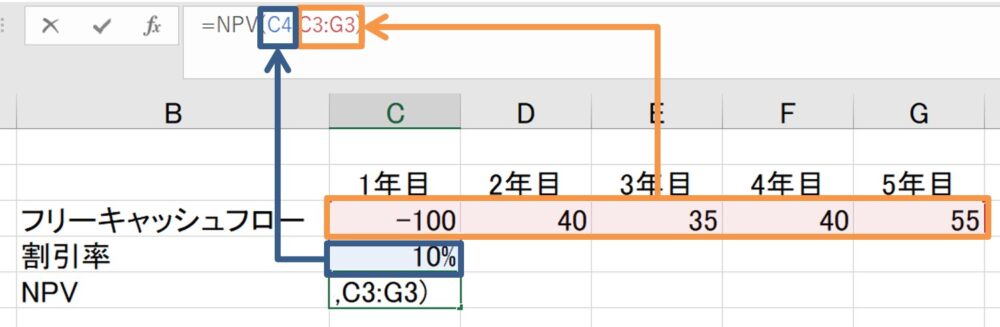

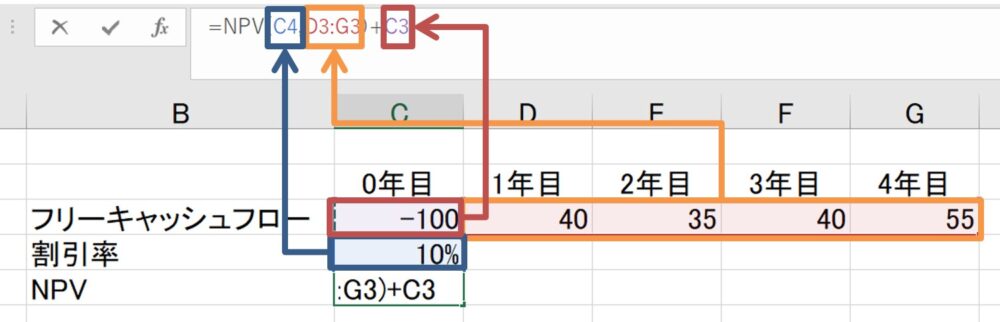

NPV関数を使ってNPVを計算する

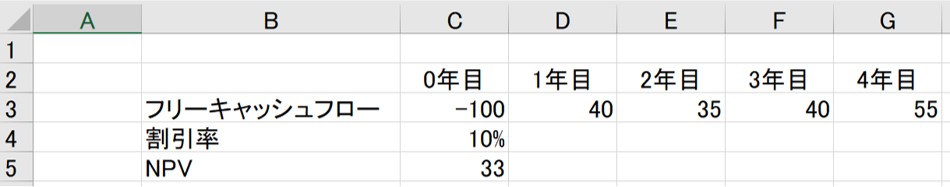

次の例は、初年度に100万円投資して、2年目以降に投資を回収するというモデルです。

割引率を10%で考えます。

NPVの結果をC5に表示したいなら、C5のところでNPV関数を使います。

NPV関数の最初のところに割引率を入れて、カンマで区切った2番目にNPVの対象となるフリーキャッシュフローを入れれば計算できます。

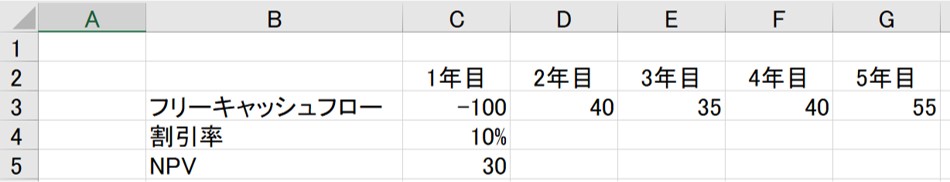

実際に計算すると、以下のようにNPVを30万円と求めることができます。

プロジェクトによっては、初期投資の年をゼロ年目として計算することがあります。

その場合、計算式を以下のようにすると、簡単に求められます。

計算結果は以下のようになります。

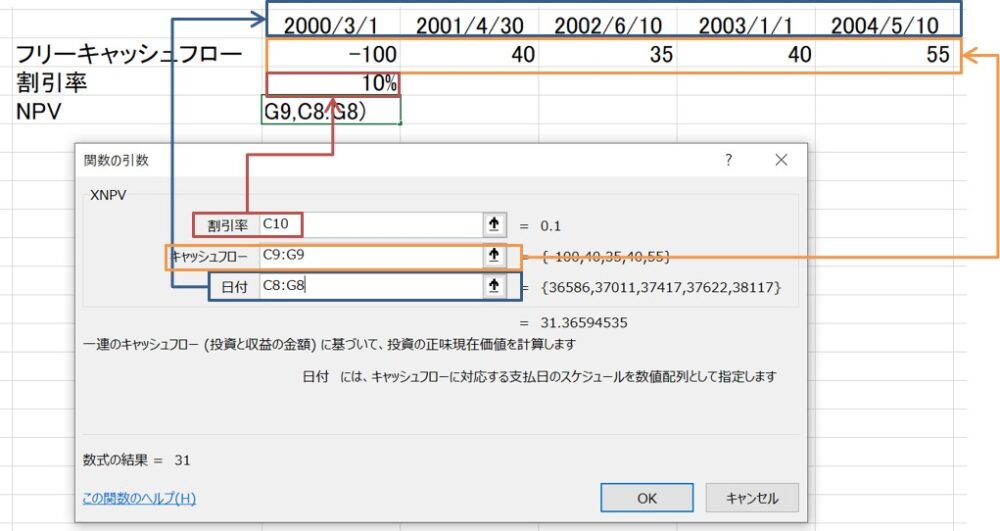

XNPV関数を使ってNPVを計算する

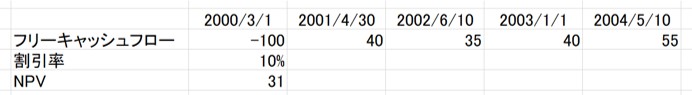

XNPV関数を使うと、フリーキャッシュフローが発生した日付に応じてNPVを計算できるようになります。

このケースでは、VPVは31万円と計算できます。

まとめ

以上DCF法の解説でした。

DCF法、NPVは、多くの会社で投資の意思決定に使われている大事な手法なので、ビジネスパーソンとしては、その基礎的な概念を理解しておくことが重要です。

- DCF法を使ってお金の価値を全て現在の価値に修正することで、異なる時間軸で発生する収入に対して、同じ時間軸での比較が可能になる。

- これにより複数年に渡って発生するプロジェクトの収入の大小を正確により見積もれるようになる。

- DCF法、NPVは、多くの会社で投資の意思決定に使われている手法である。

- エクセルのNPV関数を使うと、簡単に計算できる。

財務・ファイナンスをもっと知りたい方は

エクセルを使ったビジネスシミュレーション講座

ファイナンスに使う財務モデルの作り方を習得するならビデオがおすすめです。

たとえば、シリコンバレー発祥のオンライン学習プラットフォームUdemyには、エクセルを使った財務モデル作成の方法を合計5時間にわたって詳細に解説している人気講座があります。

1,500人以上が受講している講座で、DCF法の理論的な背景、表のフォーマットの整え方、エクセルのショートカットの使い方までを元外資系投資銀行のインベストメントバンカが完全網羅しています。

関連記事:スキルアップを図れるUdemyのカテゴリー別おすすめ講座まとめ